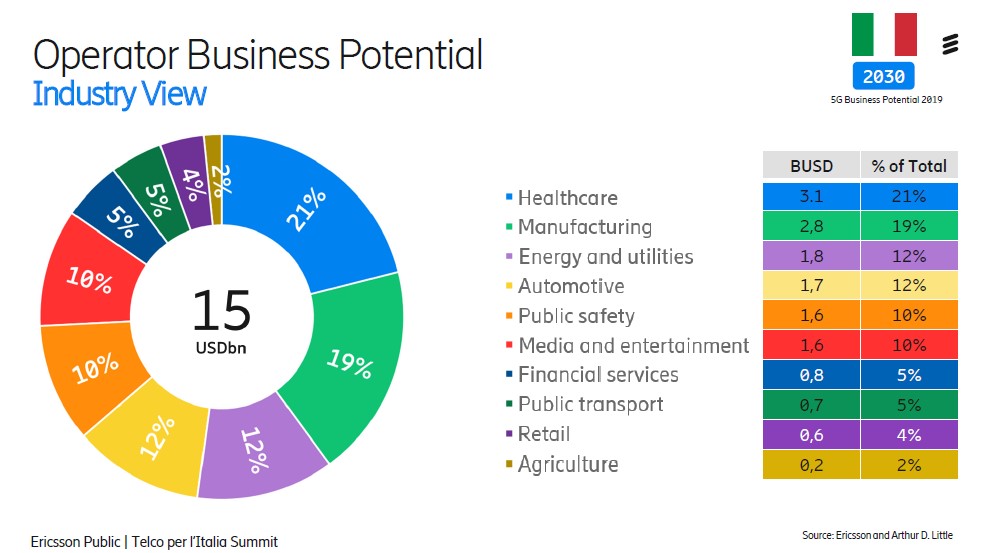

Il 10 dicembre, in occasione dell’evento “Banda Ultralarga, ora tocca alle imprese – tra aree grigie e 5G” svoltosi a Roma, Ericsson ha presentato i risultati dello studio “5G for business: a 2030 market compass” da cui emerge che in Italia il 5G potrà abilitare opportunità industriali per 32 miliardi di dollari, di cui 15 miliardi costituiscono il business potenziale per gli operatori.

Secondo lo studio, la quinta generazione di reti mobili costituirà l’“archè” per la digitalizzazione delle industrie italiane e abiliterà un importante potenziale di business per le aziende ICT e per gli operatori.

Nel 2030, il 5G permetterà alle imprese italiane di ottenere consistenti ricavi dalla trasformazione digitale di alcuni settori del mercato italiano, fra cui manifatturiero, sicurezza pubblica, servizi finanziari, sanità, automotive, trasporto pubblico, media e intrattenimento, energia e utility, retail e agricoltura. 15 miliardi di dollari sono la stima dei potenziali ricavi per gli operatori.

“Il 5G è una piattaforma per l’innovazione, che può accelerare il processo di trasformazione digitale in corso, rendendo l’Italia un Paese sempre più competitivo e attrattivo nello scenario globale – commenta Riccardo Mascolo, Head of Strategy and Business Development di Ericsson Italia e Sud Est Mediterraneo. È necessario che il 5G venga considerato come un’infrastruttura critica a livello nazionale e che gli operatori siano messi nelle giuste condizioni per rendere fin da subito sostenibili gli investimenti effettuati.”

Per gli operatori sarà, infine, importante identificare il proprio posizionamento strategico e a quali settori industriali e applicazioni dare priorità per generare nuove fonti di ricavo.

Secondo lo studio, nel 2030 questi sono i settori in Italia con maggiore potenziale di business abilitato dal 5G: la sanità (21%), il manifatturiero (19%), energia e utilities (12%) e automotive (12%).

Per quanto riguarda, invece, le applicazioni di maggiore interesse figurano: servizi video avanzati, quali esperienze immersive AR/VR di eventi sportivi e d’intrattenimento; servizi di automazione e controllo in real-time dei processi industriali; veicoli connessi a supporto di una mobilità più intelligente, maggiore sicurezza stradale e un continuo scambio di informazioni con l’infrastruttura stradale, le autorità di regolazione dei trasporti e gli altri veicoli.

Il rovescio della medaglia è costituito dal cosiddetto “anno zero” delle Tlc in Italia: sono 10 mila i posti a rischio tra aste 5G, tariffe e Antitrust UE. A partire dal 2009, le aziende delle telecomunicazioni hanno perso circa 12 miliardi di ricavi e 5 miliardi di margini, ma ne hanno investiti circa 30 miliardi, di cui 25 in aste per le frequenze. Ciò ha comportato la perdita di 16 mila posti di lavoro fra il 2010 e il 2018 e ne ha messi a rischio altri 10 mila nei prossimi tre anni.

Le aziende interessate sono TIM, Vodafone, WindTre ed Ericsson. Tuttavia, questa volta, non sono le aziende le principali colpevoli. È necessario un cambio di rotta, un incremento degli investimenti, per creare le condizioni affinché il mercato dell’innovazione digitale possa creare nuovi servizi e nuovi posti di lavoro.

Il dato interessante è che le aziende telco non hanno mai smesso di investire, né di versare allo Stato in termini di costi di licenze e aste per le frequenze. A questo, si aggiunge un emendamento comparso a novembre che imponeva una tassa di 10 euro per ciascuna delle 9,5 milioni di sim card intestate alle aziende. Qualche settimana fa è stato ritirato, ma è stato, poi, ipotizzato un aumento di qualche punto dell’Ires per tutte le utility.

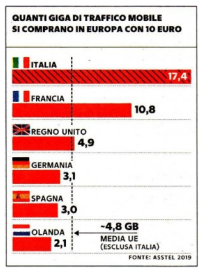

Mentre le tariffe delle Tlc calavano del 31%, quelle dell’acqua sono aumentate del 71%, la luce del 29% e il gas del 16%. Il problema è costituito dal fatto che i consumi restavano stabili, ma il traffico dati su reti fisse e mobili si è quadruplicato. L’Italia è il Paese in cui 1 gigabyte di traffico costa meno, come dimostrano i dati confrontati con quelli di altri paesi europei:

Le cause sono riconducibili alla velocità del ricambio tecnologico, ad esempio. Tutti quanti sentiamo parlare di 6G ancora prima che il 5G sia effettivamente partito: le aziende devono investire nella tecnologia successiva prima di potersi ripagare l’investimento in quella precedente. Inoltre, la situazione delle Tlc nel mercato europeo è rappresentata da un panorama frammentato, con tantissimi operatori, per cui il risultato è che metà delle telco europee non sono più finanziariamente sostenibili.

L’Antitrust UE dal 2016 ha sostenuto la visione consumeristica del mercato Tlc per mantenere alto il numero di operatori e diminuire le tariffe, compromettendo però i margini degli operatori stessi. Francia, Spagna e Italia sono i tre paesi che hanno mantenuto 4 operatori, perché non sono riusciti a muoversi per tempo: essi sono, infatti, i mercati con i ricavi più bassi. L’unica fusione portata a termine, quella fra Wind e H3G, ha dovuto lasciar spazio all’entrata di un quarto operatore nel mercato italiano, Iliad, che promuove tariffe scontatissime.

Tutto ciò ha aggravato l’erosione dei ricavi e margini sul mobile. L’abbandono della rete fissa è una delle cause del ritardo nella penetrazione in Italia della banda ultralarga e nell’adozione di nuovi servizi tv via streaming.

La soluzione è lo stop al blocco sulle fusioni. La concentrazione delle torri TIM e Vodafone in Inwit, ad esempio, sta dando al mercato italiano la giusta direzione, ma i tempi per la fusione potrebbero essere lunghi, essendo questa un’operazione di merger notificata alla Commissione Europea.

Maria Vittoria Seu – MCO